Расчет заработной платы работников пример. Например, для бюджетников, к ним относятся. Из каких выплат считать авансы работникам

Расчет заработной платы на предприятии занимаются сотрудники бухгалтерии. Если численность предприятия достаточно высока, то целесообразно завести в штате специалиста с функционалом бухгалтера по зарплате. В расчете сумм заработной платы участвуют и специалисты по кадрам, которые готовят табели, расчет отработанных часов и подсчет количества сверхурочных. В статье рассмотрим пошаговый процесс вычисления оплаты труда персонала, приведены формулы, примеры. Информация актуальна на 2017 год

Согласно действующему трудовому законодательству, выплата заработной платы за предшествующий период должна произойти не позднее 15 числа следующего месяца, причем двумя суммами. Конкретные даты выплаты должна быть в обязательном порядке прописана в Положении по оплате труда предприятия, причем между ними должно быть не менее 15 дней. Как устанавливаются .

Не выплаченная в срок заработная плата влечет за собой начисление компенсации за каждый день – рассчитать сумму компенсации за задержку в бесплатно.

Пошаговый порядок расчета заработной платы работников в 2017 году

Алгоритм расчета зарплаты выгладит следующим образом:

При этом проводят все больничные и отпуска. После того, как количество часов будет проставлено за каждый день по каждому сотруднику, табель закрывают – то есть подписывают у руководителя, присваивают ему номер и вписывают в Журнал учета табелей. Для удобства можно именовать табеля индексом «-ТУРВ», что означает «табель учета рабочего времени». После этого готовые подписанные табеля передают в бухгалтерию.

Ошибкой многих начинающих специалистов является убеждение в том, что табель необходим только для учета рабочего времени сотрудников, которые работают на часовой тарифной ставке, на суммированном учете рабочего времени или на гибком рабочем графике. Табеля должны быть заведены на каждого сотрудника. При этом не важно, будет это единый табель на все предприятие или отдельный документ на каждое подразделение в частности.

Здесь возможны два варианта.

Первый из них основан на окладной части заработной платы. В этом случае если сотрудник отработал весь месяц и не имел дней ежегодного отпуска, отпуска без сохранения заработной платы или больничного листа, заработная плата будет равна той, что указана в его трудовом договоре. Если какое-то время месяца было оплачено больничным или отпускными, бухгалтер рассчитывает окладную часть пропорционально отработанным дням. Важно: речь идет именно о днях, не о часах.

Формула для расчета зарплаты за отработанное время по дням (часам):

ЗП за отработ.время = Оклад * К-во отработанных дней / Общее ко-во рабочих дней в месяце

ЗП за отработ. время = Оклад * К-во отработанных часов / Общее к-во рабочих часов в месяце.

Если в трудовом договоре сотрудника прописана ЧТС – часовая тарифная ставка, бухгалтер рассчитывает заработную плату сотрудника, умножив его тарифную ставку на количество отработанных часов.

Формула для расчета оплаты отработанного времени по тарифной ставке:

ЗП = Тарифная ставка (дневная или часовая) * К-во отработанных дней (или часов) в месяце.

Если в трудовом договоре прописана сдельная оплата труда , то формула для расчета зарплаты следующая:

ЗП = Сдельная расценка * К-во единиц продукции (работ, услуг, операций) за месяц.

Он производится на основании «Положения о премировании» предприятия, в котором, кроме сроков выплат и порядка расчета, должна быть прописана форма мотивации для каждой должности. Предварительно в отдел расчета заработной платы подают документы на расчет мотивационной части зарплаты. В них для каждого сотрудника утверждаются KPI – ключевые показатели эффективности. Документ должен быть так же, как и табеля подписан руководителем подразделения.

Трудовым кодексом установлены ситуации и категории сотрудников, которым необходимо делать дополнительные выплаты, что может быть связано с характером их профессиональной деятельности. Так, доплаты положены сотрудникам:

- За работу в ночное время суток , которым официально считаются часы с 22.00 до 6.00. Сумма доплаты должна быть не менее 20% от оклада или часовой тарифной ставки сотрудника

- За работу во вредных или опасных условиях труда . Отметим, что основанием для того, чтобы считать профессию таковой может быть только результаты СОУТ – Специальной оценки условий труда, по результатам которой оценивающая компания выдает заключение – список всех рабочих мест на предприятии, по ним и будет необходимо делать доплаты.

Также это могут быть доплаты, установленные коллективным договором, межотраслевым соглашением или локальными нормативными актами.

Например, к ним можно отнести:

- Доплата за обучение стажеров

- Доплата за совмещение нескольких профессий.

- Доплата за руководство группой сотрудников.

- Разовые премии, связанные с показателями работы.

- Доплаты за выслугу лет, стаж работы на предприятии

- Районный коэффициент, например, в регионах Крайнего Севера.

Удержания – важный момент расчета зарплаты работников. Они могут иметь несколько причин:

- Удержания по исполнительному листу от судебного пристава или по решению суда.

- Вычеты в виде алиментов, размер которых определяется также исполнительным листом.

- Материальный вред предприятию, который был нанесен сотрудником. Здесь есть важный момент: для того, чтобы произвести вычеты, необходимо иметь на руках полный пакет документов, доказывающих вину сотрудника: его объяснительную, служебную записку руководителя, видео или фотоматериалы, а также приказ о применении дисциплинарного взыскания.

При проведении удержаний бухгалтеру важно помнить ряд правил в отношении допустимого процента вычета. В большинстве случаев он составляет не более 20% от суммы заработка сотрудника с учетом премиальной части. Если исполнительных листов несколько, то общая сумма удержания не может превысить 50% от заработной платы. При возмещении материального ущерба и взыскании невыплаченных вовремя алиментов нельзя удерживать более 70% месячного заработка.

Если производится расчет заработной платы, то из общей рассчитанной суммы вычитают аванс, выданный за первую половину месяца.

Общая формула для расчета зарплаты работников:

ЗП = Оплата за отработанное время + Премии + Доплаты – Удержания

Проводка по начислению зарплаты: Д 20 (или 44 для торговых предприятий) К 70.

Он является единым для всех граждан и составляет 13%. На эту сумму работодатель, являясь налоговым агентом, платит в налоговую службу от имени работника, соответственно, уменьшая размер дохода к начислению на эту сумму.

Если работнику положены стандартные налоговые вычеты, то работодатель перед расчетом подоходного налога должен учесть сумму вычетов. Если речь идет о вычете на ребенка, то дополнительно должно выполняться условие – суммарная заработная плата с начала года не превышает отметки 350000 руб.

Формула для расчета НДФЛ с заработной платы:

НДФЛ = 13% * (ЗП работника за отработанное время – Стандартные вычеты)

Код проводки для удержания налога: Д70 К68 НДФЛ.

Работодатель считает три вида взносов:

на ОСС (ВНиМ) – ставка 2.9% до предельной базы, свыше 0% (социальные отчисления в связи с временной нетрудоспособностью и материнством) – платятся в ФНС с 2017 года;

- на ОСС (ПФиНС) – соцотчисления на травматизм платятся в ФСС;

- ОПС – ставка 22% до предельной базы, свыше – 10%, (пенсионные отчисления) – платятся в ФНС с 2017 года;

- ОМС – ставка 5.1% со всей суммы дохода (медицинские отчисления) – платятся в ФНС.

Общий размер процента взносов от зарплаты составляет 30%.

Важно: сумма заработной платы работника при этом не уменьшается, взносы платятся из бюджета работодателя.

Формула для расчета взносов с зарплаты:

Взнос = Начисленная ЗП * Тариф

Его работодатель обязан выдавать до или в день выдачи заработной платы, в нем содержится расшифровка начислений. Для удобства можно настроить рассылку расчетных листов на электронную почту сотрудника, при этом предусмотреть пароль для каждого файла. Выдача бумажного расчетного листка производится строго в руки.

Законодатель не приводит ограничений по форме выплаты. Будет это выплата наличными или перевод на реквизиты банковской карты, решение принадлежит сотруднику. Работодателю категорически запрещено принуждать сотрудников к участию в зарплатных проектах или прочих активностях. Сотрудник имеет право предоставить реквизиты любого банка по своему усмотрению, написав .

С начала октября 2016 году в силу вступили новые правила относительно выплаты заработной платы. Отмеченные изменения являются частью Федерального закона №212-ФЗ, принятого 3 июля этого года.

Сроки выплаты зарплаты

Поправки, внесённые в действующее законодательство РФ, касаются статьи 136 Трудового кодекса, в которой описываются сроки выплаты сотрудникам заработанных средств. До своего недавнего утверждения отмеченная статья не устанавливала точные сроки для перерасчёта зарплаты, и лишь указывала работодателям на то, что отмеченный процесс не должен происходит реже 2 раз в месяц.

Начиная с октября 2016 года порядок начисления заработанных средств немного меняется. Согласно всё той же 136 ТК РФ, выплата зарплаты должна осуществляться не реже раза в полмесяца и не позднее 15-го числа. Более точные сроки начисления аванса и остатка можно прописать в правилах внутреннего распорядка, коллективном или трудовом договоре. Несмотря на то что многие работодатели уже соблюдают указанную норму, им придётся до конца года проверить содержимое локальных нормативных актов, все трудовые договора сотрудников предприятий, а также их нормы. В случае необходимости придётся заменить срок выплаты заработной платы.

Когда лучше ждать аванс?

Новый закон о зарплате в 2017 году говорит о том, что между обоими начисления заработанных средств работнику, должно проходить не более 15 дней. К примеру, если некая организация начисляет своим сотрудникам аванс 20-го числа каждого месяца, то выплата заработной платы должна происходить не позднее пятого числа следующего рабочего периода. Лишь в отмеченном случае удастся соблюсти требование законодательства. При нарушении регламента придётся применить административную ответственность в виде штрафа до 50 тыс. рублей.

Важно отметить, что зарплата может выплачиваться раньше указанного в законе срока и это не будет считаться нарушением.

Трудовые договора и локальные акты

Каждому работодателю в ближайшее время придётся проверить все документы, напрямую касающиеся трудового права. Дело в том, что большинство начальников предпочитает прописывать в соответствующих актах сведения о точных сроках выплаты зарплаты. Оказывается, законом это разрешается, вот только подобные документы в любое время должны чётко соответствовать принятым решениям правительства. Если же локальный акт не отражает введённые изменения, его придётся переделать и ознакомить работников со вступившими поправками (под подпись).

Каждому работодателю в ближайшее время придётся проверить все документы, напрямую касающиеся трудового права. Дело в том, что большинство начальников предпочитает прописывать в соответствующих актах сведения о точных сроках выплаты зарплаты. Оказывается, законом это разрешается, вот только подобные документы в любое время должны чётко соответствовать принятым решениям правительства. Если же локальный акт не отражает введённые изменения, его придётся переделать и ознакомить работников со вступившими поправками (под подпись).

Возможно и такое, что в самом трудовом договоре все сроки выплаты зарплаты указаны верно. Тогда работодателю не нужно ничего предпринимать. Однако в некоторых ситуациях срок начисления заработной платы согласно трудовому договору установлен после 15-го сила, или в сам период расчёта. В таком случае работодателю придётся выполнить ряд обязательных условий.

Изначально каждого сотрудника предприятия нужно уведомить в письменном виде о том, что в действующий трудовой договор вносятся перечисленные изменения. При этом сделать это, согласно статье 74 части 2 ТК РФ, следует за 2 месяца. Получается, что отмеченную работу необходимо было провести не позднее 3 августа 2016 года.

2. Заключить дополнительное соглашение

Отмеченного договора между работодателем и сотрудником будет достаточно для того, чтобы законно изменить сроки начисления заработной платы. Издавать для этого специальный приказ вовсе не нужно.

3. Увеличение размера привычной компенсации в случае задержки выплаты зарплаты

Если по какой-то причине сроки выплаты заработной платы нарушаются, работодатель должен понести материальную ответственность. Согласно поправкам от 3 октября, увеличивается размер денежной компенсации, на которую может рассчитывать каждый сотрудник в случае несвоевременной выплаты зарплаты. Доплата эта начисляется в виде процентов от невыплаченной в срок заработной платы: 1/150 ключевой ставки ЦБ РФ.

Например, сумма задолженности по зарплате равняется 10 тыс. рублей. Задержка продолжается 5 дней. В этот период в России действовала ставка рефинансирования на уровне 10,5%. В таком случае компенсация за вынужденную задержку равна 35 рублей.

Новые штрафы за невыплату зарплаты

Поправки от 3 октября, принятые на 2017 года, предусматривают увеличение административного штрафа из-за несвоевременной выплаты заработной платы. Чтобы было наглядно видно, как всё изменилось сейчас, лучше навести пример на размерах штрафов вначале года.

| Тип | На кого выписывается штраф | Предыдущий размер | Новые показатели |

|---|---|---|---|

| I нарушение | Должностное лицо | 1 000 – 5 000 руб. | 10 000 – 20 000 руб. |

| Индивидуальный предприниматель | 1 000 – 5 000 руб. | 1 000 – 5 000 руб. | |

| Компания | 30 000 – 50 000 руб. | 30 000 – 50 000 руб. | |

| II нарушение | Должностное лицо | 10 000 – 20 000 руб. | 10 000 – 20 000 руб. |

| Индивидуальный предприниматель | 10 000 – 20 000 руб. | 10 000 – 30 000 руб. | |

| Компания | 50 000 – 70 000 руб. | 50 000 – 100 000 руб. |

Помимо описанного штрафа в случае задержки выплаты зарплаты, работодатель также может быть оштрафован, если уровень заработной платы окажется ниже МРОТ: от 20 000 до 50 000 р. Следует напомнить, что с начала июля 2016 года размер МРОТ увеличился и сейчас равняется 7,5 тыс. рублей. При этом, если в отдельном взятом регионе устанавливается свой МРОТ, ориентироваться следует именно на него.

Время для защиты прав в суде

Помимо описанных возможностей, поправка закона от 3 октября 2016 года регулирует количество времени,  выдаваемой сотрудникам для обращения в суд, чтобы защитить свои права в связи с неполной выплатой зарплаты.

выдаваемой сотрудникам для обращения в суд, чтобы защитить свои права в связи с неполной выплатой зарплаты.

Иск к работодателю подаётся в течение 12 месяцев со дня фиксирования срока выплаты указанных средств. До момента принятия поправки, работникам давалось на всё про всё лишь 3 месяца. Если говорить более глобально, правительство позаботилось об увеличении срока давности дел, связанных с выплатой зарплаты.

Выводы

Исходя из всего вышесказанного следует обобщить саму суть.

1. Вторая часть зарплаты должна предоставляться сотрудникам не позднее 15 числа отработанного месяца.

2. Компенсация за каждый день просрочки выплаты зарплаты составляет: 1 / 150 ключевой ставки ЦБ РФ.

3. В случае несоответствия уровня зарплаты до значения МРОТ, компании грозит штраф в размере 50 тыс. рублей.

4. Повторное опоздание с выплатой зарплаты грозит предприятию штрафом в 100 тыс. рублей.

5. Срок, предоставляемый сотрудникам предприятия для начала дела, связанного с выплатой зарплаты, удлиняется до 12 месяцев.

Осталось лишь более подробно разобраться со всеми нововведениями на 2017 год, чтобы всегда быть во всеоружии.

Как правило, в трудовом договоре, который заключается с работником, отображаются условия, касающиеся заработной платы. В данной системе предусматривается начисление оклада за один трудовой месяц . При этом вычисления будут во многом зависеть от выбранной на предприятии системы оплаты труда (сдельная, почасовая), а также от установленного размера премирования.

В таком случае для расчета зарплаты рекомендуется использовать онлайн-калькулятор . Данный инструмент позволяет подсчитать размер оклада, а также даст возможность узнать, какие удержания будут произведены (налоги, страховые взносы), и увидеть конечную сумму, выдаваемую на руки.

Инструкция по использованию

Расчет с помощью онлайн калькулятора будет производиться в следующей очередности :

Стоит отметить, что онлайн-калькулятор кроме расчета самой заработной платы позволяет узнать о количестве налоговых отчислений и сумме, которая будет выдана в конечном итоге на руки.

Нормативные акты на 2018 год

Основные положения, регулирующие процесс заработной платы, отображены в Трудовом кодексе Российской Федерации, а именно, в статье 21 . В 153-158 и 136 статьях устанавливается порядок начисления заработной платы, а также определяется сроки ее выдачи. Кроме того, здесь отображается система расчета заработной платы для специалистов, работающих в особых условиях.

Одним из основных законодательных актов, который регулирует процесс начисления оплаты труда, является Федеральный закон №82 «О минимальном размере оплаты труда» . К нему были приняты поправки в 2016 году.

Одним из основных законодательных актов, который регулирует процесс начисления оплаты труда, является Федеральный закон №82 «О минимальном размере оплаты труда» . К нему были приняты поправки в 2016 году.

Для формирования способа оплаты труда сотрудников в организации возникает необходимость разработать и принять нормативный акт.

В нем должны быть отражены все важные критерии, касающиеся размера, тарифных ставок, стимулирующих выплат для каждой из должностей. Такой документ, принятый в компании, будет называться Положением об оплате труда .

Особенности расчета

Для того чтобы исключить ошибки и значительно упростить сам процесс при расчете суммы заработной платы сотрудника, применяется формула, согласно которой:

- При повременной оплате труда . Размер оклада должен быть разделен на количество трудовых календарных дней. Полученное значение нужно умножить на фактически отработанные дни, после чего следует добавить положенные специалисту компенсационные выплаты. Из получившейся суммы вычитается подоходный налог и ряд других удержаний, которые положены по закону. Но общий размер всех вычетов не должен быть более 20% от суммы дохода.

- Для сдельной оплаты труда . В организации должна быть статистика по выработке продукции. В соответствии с нарядами, которые составляются на ее базе, в расчет берется количество выполненных сотрудником изделий. Это значение следует умножить на расценки, установленные в трудовом договоре, и прибавить все стимулирующие и компенсационные выплаты. После чего нужно произвести все удержания, положенные законом.

Стоит отметить, что существуют несколько иные системы оплаты труда, при которых указанные выше способы будут необъективны. Формула, приведенная в них, должна быть несколько изменена:

- При комиссионном методе . В случае его применении при расчете к сумме доплат нужно прибавить проценты от объёма выполненной работы.

- При аккордной системе . Расчет заработной платы до вычета налоговых отчислений происходит на основе количества выполненных работ.

- Вычисление в случае изменяемых окладов . Расчет будет зависеть от полученной выручки за установленный период времени.

Элементарный расчет заработной платы подробно представлен в данном видеоуроке.

Необходимая документация

Необходимой документацией, которая потребуется для расчета заработной платы, является:

- табель учета;

- приказ о назначении премии;

- наряд на сдельную работу;

- лист по нетрудоспособности;

- заявление на налоговый вычет;

- акт выполнения работ;

- приказ о финансовой помощи;

- ряд дополнительной документации.

Как правило, разницей между заработной платой и суммой, выдаваемой на руки сотруднику, является размер удержаний, которые условно разделяются на три группы

:

Как правило, разницей между заработной платой и суммой, выдаваемой на руки сотруднику, является размер удержаний, которые условно разделяются на три группы

:

- Обязательные . Они санкционированы судебными органами, которые учитывали исполнительные листы (это могут быть алименты, штрафы и т.д.).

- Согласно инициативе руководства предприятия . Удержания производятся за нарушения трудового законодательства или порчи материального имущества.

- Согласно заявлению самого сотрудника . Для обслуживания его безналичных платежей при решении его бытовых и социальных вопросов.

Вычеты

Данное положение регламентирует . Согласно ей, есть несколько типов налоговых вычетов, имеющих установленную ставку.

- Вычет за инвалидность с детства – 500 рублей.

- Вычет на ребенка (каждого), который не достиг восемнадцатилетнего возраста – 1400 рублей.

- Вычет для граждан, которые принимали участие в ликвидации последствий аварии на ЧАЭС, по оказанию ухода за ребенком (с инвалидностью 1 и 2 группы), а также ряда других, предусмотренных законами – 3000 рублей.

Данные вычеты предоставляются трудящимся, которые могут документально подтвердить свое право на них в случае, если их заработная плата не превышает 280 000 рублей . При попадании работника под несколько вычетов будет учитываться вычет с наибольшей суммой.

Отчисления

Для того чтобы провести расчет страхового взноса из зарплаты, нужно определиться с видом страхования и соответствующей выплаты по ним:

- Обязательное пенсионное страхование (22%).

- Обязательное медицинское страхование (5,1%).

- Страхование, связанное с временной нетрудоспособностью и материнством (2,9%).

- Страхование от несчастного случая и профессиональных заболеваний (0,2%).

В результате общая сумма по всем взносам будет составлять 30,2%. А при достижении предельной суммы в 624 000 рублей процент снизится к 10% .

Размер НДФЛ составляет 13% от произведенных выплат специалисту.

Пример расчета с помощью онлайн-калькулятора

В качестве примера возьмем месяц, который не полностью отработан специалистом. Три дня с этого времени он пребывал в отпуске за свой счет, в связи с этим в расчетном месяце будет меньшее количество дней.

Оклад работника составляет 37 000 рублей. Расчет проводится для декабря, а в нем как известно 21 рабочий день. Зарплата, согласно уставу предприятия, будет начисляться 25 декабря и 10 января. Также стоит оговорить условие, что работник имеет двоих несовершеннолетних детей.

Заполняем строки калькулятора:

- В строке оклад отображаем полную сумму в 37 000 рублей.

- Строку «Премии» следует пропустить.

- В строке «Вычеты» отображается сумма 1400 + 1400 = 2800 рублей (согласно представленным выше данным по налоговым вычетам на несовершеннолетних детей).

- Районный коэффициент равняется 0.

- В строке «Количество рабочих дней» указываем 21.

- В строке «Отработанных фактически» 21 – 3 = 19 дней.

После того как указанные показатели будут отображены в соответствующих строках онлайн-калькулятора, можно будет сразу же увидеть результат расчета.

Использование калькулятора является интуитивно понятным. В целом он поможет работнику правильно рассчитать свою заработную плату и узнать, какая сумма у него ежемесячно удерживается налогами.

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2019 году?

Новые правила расчета аванса, не так давно прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Пример 1

Количество рабочих дней в расчетном месяце — 20, оклад инженера Петрова И. И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

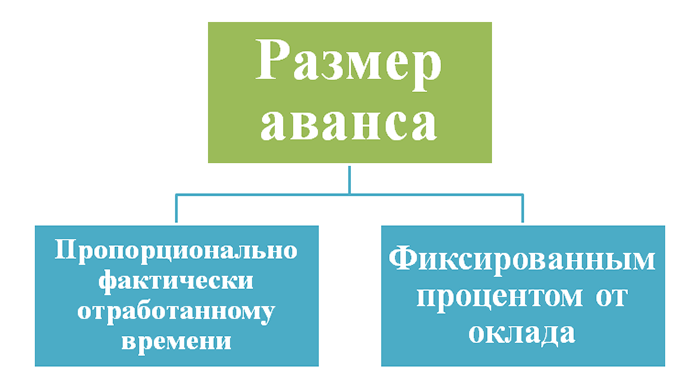

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом — в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40-45% от оклада.

Пример 2

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса — 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. - 25 000 руб. × 13% - 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели. Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. При установлении аванса в процентах, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Минтруд обнародовал новую формулу расчета аванса по зарплате. В сентябре считайте выплаты уже по новым правилам.

Из каких выплат считать авансы работникам

Трудовой кодекс требует выдавать зарплату дважды в месяц, но не уточняет, в какой сумме платить аванс (ст. 136 ТК РФ). Тем не менее такие правила записаны в постановлении Совмина СССР от 23.05.57 № 566. Документ действует в части, не противоречащей ТК РФ (письма Минтруда от 05.08.2013 № 14-4-1702, Роструда от 08.09.2006 № 1557-6). Из советского документа следует, что минимальный аванс за первые полмесяца должен быть не ниже ставки за отработанное время.

Премии, районные коэффициенты и процентные надбавки при расчете аванса не учитывайте (постановление Минтруда от 11.09.95 № 49, письмо Минздравсоцразвития от 25.02.2009 № 22-2-709). Коэффициенты и надбавки вы начисляете на фактический месячный заработок работника. Показатели премирования тоже известны только по итогам месяца.

Минтруд также разъяснил, что при расчете аванса не нужно учитывать оплату сверхурочных, выходных и праздничных дней. Расчет этих выплат зависит от того, выполнил ли работник месячную норму рабочего времени. А эти сведения можно узнать, когда месяц закончится (письмо Минтруда России от 10.08.2017 № 14-1/В-725).

Как считать аванс по-новому

Итак, у вас есть выплаты, исходя из которых вы считаете зарплату за первую половину месяца. НДФЛ с аванса вы не удерживаете (письмо Минфина России от 13.07.2017 № 03-04-05/44802).

Но мы советуем прописать в положении об оплате труда, что вы корректируете аванс, который посчитали из фактически отработанного времени, на коэффициент 0,87. Если работник заболеет или уволится сразу же после аванса, то вы ничего не переплатите, а с остатка доходов удержите НДФЛ.

Калькулятор расчета аванса

Подробности расчета аванса есть в статье «». В статью встроен калькулятор расчета аванса, в котором учтены все изменения.